一般社団法人の設立を検討されている方の中には、「非営利型」という言葉を聞いて、税制上のメリットがあることをご存知の方も多いでしょう。

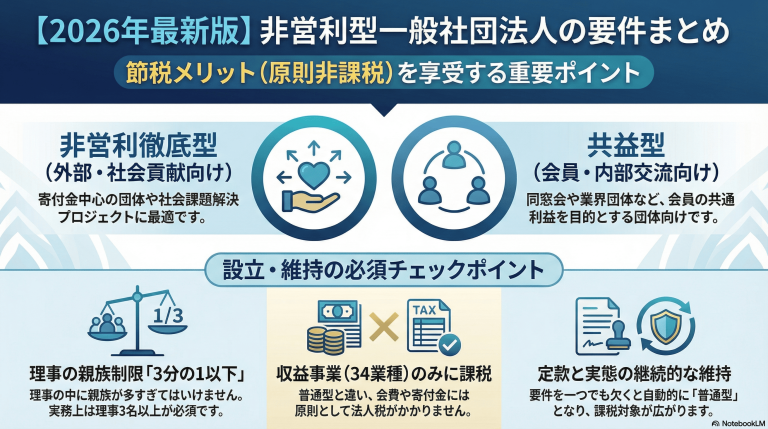

確かに、非営利型一般社団法人は、収益事業のみに課税され、会費や寄付金は非課税という大きなメリットがあります。

しかし、非営利型になるためには、厳格な要件を満たす必要があり、一度設立した後で「実は要件を満たしていなかった」というトラブルも少なくありません。

この記事では、非営利型一般社団法人の要件を、初心者の方でも理解できるように分かりやすく解説します。これまで200法人以上の設立をサポートしてきた経験から、失敗しないためのポイントもお伝えします。

非営利型一般社団法人とは?(税制優遇のある「型」)

非営利型と普通型の違い

非営利型(「税金が優遇される一般社団法人」)は、税務上「公益法人等」に近い扱いになり、収益事業(税金がかかる34種類の事業)から生じた所得だけが課税対象になります。

一方、普通型(「税制優遇のない一般社団法人(株式会社と同じように税金がかかる)」)は、原則としてすべての所得が課税対象になります。

この違いは法人税の負担に大きな影響を与えます。会費や寄付金を主な収入源とする団体の場合、非営利型であれば、これらの収入が収益事業に該当しない限り課税対象外となるからです。

非営利型のメリット(税制優遇)

最大のメリットは、「会費・寄付金が”収益事業に当たりにくい”」ことです。

たとえば、会員の年会費や寄付金が主な収入源の団体は、税負担が軽くなりやすいです。ただし注意点があります。実態が物販・講座の対価なら収益事業に該当することもあるため、判定が重要です。

年会費1万円×会員100名=年間100万円の会費収入がある団体で、この会費が純粋な運営費負担である場合、非営利型なら原則として課税対象外です。一方、普通型では、この100万円も含めて法人税の計算対象となります。

非営利型のデメリット(要件の維持が大変)

非営利型は「名乗ればOK」ではなく、定款(法人のルールブック/法人の憲法)と実態が要件を満たし続ける必要があります。要件を外れると、手続を踏まずに普通型扱いになる点も注意です。

実務上、特に注意が必要なのは以下のケースです:

- 理事の退任による親族比率の変化:理事が6人から4人に減った場合、親族の割合が上がり、3分の1以下の要件を満たせなくなることがあります。

- 定款変更時のミス:剰余金の不分配や残余財産の帰属先に関する条文を誤って変更してしまうケース。

- 事業内容の変化:当初は会費中心だった団体が、徐々に物品販売や講座事業を拡大し、収益事業が主たる事業になってしまうケース。

制度全体の基礎は「一般社団法人とは?初心者向けに徹底解説」もあわせてご覧ください。

非営利型一般社団法人の2つの類型(非営利徹底型/共益型)

非営利型には、税法上つぎの2パターンがあります。

| 類型 | ざっくり言うと | 向いている団体の例 | 主な注意点 |

|---|---|---|---|

| 非営利徹底型(非営利性が徹底された法人) | 外部向け公益寄りで「利益移転」を強く禁止 | 寄付中心の団体、社会課題系プロジェクト等 | 解散時の残余財産(解散時に残ったお金や財産)の帰属先が厳格 |

| 共益型(共益的活動を目的とする法人) | 会員の共通利益(共益的活動)を目的 | 同窓会、学会、業界団体など | 「主たる事業として収益事業を行わない」がカギ |

非営利徹底型と共益型の本質的な違い

非営利徹底型は、「社会全体や不特定多数の人々への貢献」を主な目的とする団体に適しています。一方、共益型は、「特定の会員グループの共通利益」を目的とする団体向けです。

非営利徹底型の例:社会課題の解決を目的とする団体、寄付を募って環境保護活動を行う団体、文化芸術の振興を目的とする団体

共益型の例:大学の同窓会、学会、業界団体

どちらを選ぶべきか?【判断基準】

迷ったら、次のイメージが実務上わかりやすいです。

外部から寄付・助成金を集めたい/公益性を前面に出す → 非営利徹底型が基本

会員サービス・会員同士の交流が中心 → 共益型がフィット

文章フローチャート(簡易)

ステップ1:主目的は「会員の共通利益」?

- はい → 共益型へ

- いいえ → ステップ2へ

ステップ2:不特定多数・社会向けが中心?

- はい → 非営利徹底型へ

- いいえ → 収益事業が主になりそう → 普通型も含め再設計

「一般社団法人の設立前に知っておくべきメリット・デメリット」も参考になります。

非営利徹底型の4つの要件(定款+実態で判定)

非営利徹底型は、4要件すべてを満たす必要があります。

【要件1】剰余金の分配を行わないこと(定款記載例付き)

剰余金の分配(「利益を社員に配ること(株式会社の配当と同じ)」)をしない旨を、定款(法人のルールブック)に書きます。

定款記載例(イメージ)

「当法人は、剰余金の分配を行わない。」実務上の注意点

剰余金の分配には、間接的な利益供与も含まれる可能性があります:社員への過大な報酬、社員の事業への優遇、社員への無利子貸付など。

理事報酬は職務内容に見合った合理的な範囲に収めることが重要です。報酬決定時は理事会で議事録を残し、決定の根拠を明確にしておきましょう。

【要件2】残余財産の帰属先を国・地方公共団体等にする(定款記載例付き)

残余財産(「解散時に残ったお金や財産」)は、国・地方公共団体や一定の公益団体へ帰属させる旨を定款に定めます。

定款記載例(イメージ)

「当法人が解散したときは、残余財産を〇〇(国・地方公共団体等)に贈与する。」認められる帰属先

国または地方公共団体、公益社団法人・公益財団法人、認定NPO法人、他の非営利型一般社団法人・一般財団法人

設立時点で具体的に特定する必要はなく、「国または地方公共団体」のように複数の選択肢を残しておくことが一般的です。

【要件3】定款の定めに違反する行為を行っていないこと

上の要件に反する行為だけでなく、**特定の個人・団体に特別の利益を与える(=お手盛り)**も含まれる点が落とし穴です。

「特別の利益」の具体例

相場より極端に安い家賃で理事の会社に貸す、理事に過大な報酬を支払う、理事が経営する会社から相場より高い価格で物品を購入する、など。

実務上の対策

取引を行う際は複数の業者から見積もりを取り市場価格を把握する、理事と法人の間で取引を行う場合は理事会で承認を得る、取引の妥当性を説明できるよう議事録に詳細を記録する。

【要件4】理事の親族制限(3分の1以下)

理事(「法人の運営を担当する役員(会社でいう取締役)」)について、各理事ごとに「その理事+親族等の理事」が理事総数の3分の1以下である必要があります。

結論:この要件のため、非営利型を目指すなら実務上「理事は最低3人」が基本です(後述)。

理事が2人の場合、各理事から見て「自分+もう1人」=2/2=100%となり、要件を満たせません。

定款作成の流れは「一般社団法人の設立方法を完全解説」もご覧ください。

共益型の7つの要件(会員団体向けのルール)

共益型(共益的活動=「会員同士の交流や支援を目的とした活動」)は、7要件すべてを満たします。

【要件1】会員に共通する利益を図る活動を行うこと

活動の中心が「会員の共通利益」であることが大前提です。学会の研究交流、業界団体の情報共有などが典型例です。

「共通する利益」の具体例:情報共有、研究交流、会員向けの研修、会員同士の交流会、業界全体の利益代表

「共通利益」とは言えないケース:特定会員への優遇、外部者中心の活動、法人自体の利益追求を主目的とする事業

【要件2】定款に会費の定めがあること

会費額そのものまで固定しなくても、「会費を徴収する/会費は別途定める」などの形で、定款に根拠を置きます。

定款記載例

「当法人の会員は、会費を納入しなければならない。会費の額及び納入方法は、理事会の決議により別に定める。」会費額を定款に固定すると、変更のたびに定款変更(登記を伴う手続き)が必要になるため、多くの団体では別途規則で定める方式を採用しています。

【要件3】主たる事業として収益事業を行わないこと

収益事業(税金がかかる34種類の事業)は「やってはいけない」ではなく、主たる事業(メイン)にしないという要件です。

「主たる事業」の判定基準

収入の割合(収益事業からの収入が全体の50%を超えていないか)、活動時間の割合、定款上の位置づけ、実態としての重要性から総合的に判断されます。

具体例:

- OK:年間収入500万円のうち、会費収入400万円、物品販売収入100万円(20%)。活動の中心は会員向けの研修会や交流会。

- NG:年間収入500万円のうち、会費収入100万円、物品販売収入400万円(80%)。活動の大部分が物品販売に関連する業務。

【要件4-7】その他の要件(要点)

【要件4】特定の個人・団体に剰余金を分配する定めがない

定款に「剰余金を特定の個人や団体に分配する」という規定がないことが必要です。

【要件5】特定の個人・団体に残余財産を帰属させる定めがない

解散時の残余財産について、「特定の個人や団体に帰属させる」という規定がないことが必要です。「社員総会の決議により定める」という規定でも要件を満たせます。

【要件6】特別の利益を与えることを決定または実行していない

理事や特定の個人・団体に対して、不当な利益を供与していないことが求められます(非営利徹底型の要件3と同様)。

【要件7】理事の親族制限(3分の1以下)

各理事について、その理事と親族等の理事の合計が、理事総数の3分の1以下である必要があります(非営利徹底型の要件4と同様)。

他法人との設計比較は「一般社団法人と株式会社の比較」「一般社団法人と一般財団法人の比較」も参考に。

理事の親族制限を詳しく解説(3分の1以下の考え方)

親族制限(「理事の中に親族が多すぎてはいけないルール」)は、非営利徹底型・共益型の両方で必須です。

親族の範囲(3親等以内)【図解】

3親等以内の親族(例):

1親等:父母・子 2親等:祖父母・孫・兄弟姉妹 3親等:曾祖父母・ひ孫・おじおば・甥姪

配偶者は常に親族として扱われ、配偶者の血族も親族に含まれます(例:配偶者の父母は2親等)。

特殊関係者とは(親族以外も含む)

法律上は「配偶者 or 3親等以内の親族」に加え、一定の「特殊の関係のある者」も含み得ます(具体の範囲は省令で列挙)。

⚠️ 「実質的に一体の運営」と見られる関係は、親族でなくてもリスクになりえます。

特殊関係者の具体例:事実婚のパートナー、理事の使用人(従業員)、理事から継続的に金銭等の交付を受けている者

理事の最低人数は3人(なぜ?)

結論:3分の1以下を満たすには、理事総数が3人以上必要です。

理由:理事が2人だと、各理事は「自分自身=1人」を必ずカウントするため、1/2=50%となり「3分の1以下」をクリアできません。

【失敗事例】こんな理事構成はNG

失敗事例1:理事3人=全員が親族(例:夫・妻・子) → どの理事から見ても3/3=100% → NG

失敗事例2:理事6人=親族が3人(例:夫・妻・子+他人3人) → 3/6=50% → NG

成功事例:理事6人=親族が2人(例:夫・妻+他人4人) → 2/6=33.3% → OK

失敗事例3:理事の退任による要件違反 当初:理事6人(親族2人+他人4人)→ OK 退任後:理事4人(親族2人+他人2人)→ 2/4=50% → NG

差別化:親族以外の理事の探し方(実務)

1. 学識経験者・士業を理事に入れる 弁護士、税理士、公認会計士などの専門家を理事に迎える。ただし報酬の設定と利益相反取引の管理に注意。

2. OB・OG人材を活用 団体の活動に理解がある元会員や元職員を理事に迎える。

3. 学会・業界団体の場合 評議員経験者、委員会の委員経験者、長年の会員で活動に貢献してきた方を候補にする。

4. 取引先・提携先から選ぶ場合の注意点 取引条件が市場価格と比べて適正であること、利益相反取引として理事会の承認を得ること、議事録に取引の妥当性を記録すること。

収益事業34種とは?(課税対象の”線引き”)

収益事業(「税金がかかる34種類の事業(物販、不動産、製造業など)」)は、継続して事業場を設けて行う34類型が列挙されています。

収益事業34種の一覧

| 区分 | 区分 | 区分 | 区分 |

|---|---|---|---|

| 物品販売業 | 不動産販売業 | 金銭貸付業 | 物品貸付業 |

| 不動産貸付業 | 製造業 | 通信業・放送業 | 運送業 |

| 倉庫業 | 請負業 | 印刷業 | 出版業 |

| 写真業 | 席貸業 | 旅館業 | 料理飲食店業 |

| 周旋業 | 代理業 | 仲立業 | 問屋業 |

| 鉱業 | 土石採取業 | 浴場業 | 理容業 |

| 美容業 | 興行業 | 遊技所業 | 遊覧所業 |

| 医療保健業 | 技芸教授業 | 駐車場業 | 信用保証業 |

| 無体財産権提供業 | 労働者派遣業 |

該当判定のポイント

収益事業に該当するかどうかは、以下の3つの要件をすべて満たすかで判断されます:

- 34種に該当する

- 継続して行う:一時的・臨時的なものではなく、継続的に行うこと

- 事業場を設けて行う:一定の場所で行うこと

「会費」でも、実態が物販・講座・施設利用の対価なら収益事業に寄る

会費という名目でも、実質的に講座受講料や物品購入代金である場合、収益事業と判定される可能性があります。

逆に、会費が「団体運営のための負担」で、特定サービスの対価性が薄いなら収益事業外に整理しやすい

会費・寄付金は非課税?

「会費・寄付金=絶対非課税」ではなく、収益事業に該当しない限り課税対象外になりやすい、が正確です。判定に迷う場合は税理士・税務署相談も活用しましょう。

非営利型一般社団法人のメリット・デメリット(普通型との比較つき)

普通型 vs 非営利型(課税の違い)

| 項目 | 非営利型 | 普通型 |

|---|---|---|

| 法人税の対象 | 収益事業の所得のみ | 原則すべての所得 |

| 要件 | 定款+実態で要件が必要 | 原則なし |

| 要件を外れたとき | 自動的に普通型扱いになり得る | 影響なし |

課税の違いの具体例

年間収入1,000万円(会費800万円、物品販売200万円)の場合:

- 非営利型:会費800万円は非課税。物品販売200万円が課税対象。

- 普通型:1,000万円全体が課税の計算対象。

メリット(税制優遇)

1. 会費・寄付金が課税対象外になりやすい

会費や寄付金が収益事業に該当しない限り、課税対象外になります。会費収入500万円の団体なら、非営利型は500万円が課税対象外、普通型は500万円も課税の計算に含まれます。

2. 公益性のアピールになる

非営利型であることは、助成金の申請や寄付の募集の際に、有利に働くことがあります。

3. 社会的信用が高まる

厳格な要件を満たしている団体として、取引先や会員からの信頼を得やすくなります。

デメリット(要件維持/解散時制約/申告の複雑さ)

1. 要件の維持が大変

⚠️ 理事が退任して親族比率が上がると、要件を割るリスク

対策:理事が退任する際は、必ず親族比率を確認し、必要に応じて後任を同時に選任する

2. 定款変更に制約がある

⚠️ 定款変更で「残余財産の帰属先」等を崩すとアウト

非営利型の要件に関わる定款条項を変更すると、要件を満たせなくなります。

3. 税務申告が複雑になることがある

⚠️ 区分変更が起きると、税務上の調整や届出が必要になることがある

4. 解散時の残余財産の制約(非営利徹底型のみ)

非営利徹底型の場合、解散時の残余財産を国・地方公共団体等に帰属させる必要があります。

こんな方は非営利型がおすすめ

- 会費・寄付金が主な収入源

- 利益を社員(会員)に配る予定がない

- 理事に外部人材を入れ、ガバナンスを整えられる

- 公益性をアピールしたい

非営利型の要件を満たせるかチェックリスト(自己診断10項目)

✅ YESが多いほど非営利型向き/1つでも設計上NOがあるなら、最初から普通型で作る方が安全なケースもあります。

チェック項目(10項目)

□ 剰余金の分配(利益の配当)をする予定はない

□ 解散時の残余財産は国・自治体等へ帰属させてもよい(非営利徹底型の場合)

□ 会員の共通利益が目的だ(共益型の場合)

□ 定款に会費規定を置ける(共益型の場合)

□ 主たる事業として収益事業をやらない(共益型の場合)

□ 理事を最低3人(できれば4〜6人)で組める

□ 理事の親族制限(3分の1以下)を満たせる

□ 理事・関係者に「特別の利益」を与えない運用を作れる

□ 収益事業の該当判定(34種)を整理できる

□ 毎年、理事構成・規程・取引条件を点検できる

差別化:設立後の維持ポイント(最重要)

1. 理事の退任時の対応

理事が辞めるときは、同日に後任選任→登記まで段取り(空白期間があると比率が崩れがち)

2. 定款変更時のチェック

定款変更は「税務上の要件に触れる条文」を必ず再チェック(剰余金・残余財産・会費・目的)

3. 年次チェックの実施

毎年、理事構成(親族比率)、収益事業の割合、取引条件、定款との整合性を確認する。

よくある質問(FAQ)

Q1:理事は何人必要?

回答:法律上は1人でも可ですが、非営利型の親族制限(3分の1以下)を満たすには実務上3人以上が必須です。実務的には、理事4〜6人で設計することをおすすめします。

Q2:親族とはどこまで?

回答:基本は配偶者+3親等以内。加えて省令上の「特殊関係者」も含み得ます。3親等以内には、父母・子(1親等)、祖父母・孫・兄弟姉妹(2親等)、曾祖父母・ひ孫・おじおば・甥姪(3親等)が含まれます。

Q3:会費収入は非課税?

回答:収益事業に当たらない限り課税対象外になりやすいですが、実態が対価性の強いサービスなら収益事業に寄ることもあります。純粋な会費(団体の運営費を会員で分担するもの)は課税対象外です。

Q4:収益事業を行っても良い?

回答:可能です。ただし非営利型でも、収益事業の所得には課税されます。共益型の場合、主たる事業として収益事業を行わないことが要件です。

Q5:非営利型は登記される?

回答:「非営利型」という区分は税務上の判定で、要件を満たせば特段の手続なく該当し、外れると特段の手続なく普通型扱いになり得ます。登記簿を見ても、非営利型かどうかはわかりません。

Q6:普通型から非営利型に変更できる?

回答:可能です(定款・実態を整える)。ただし区分変更に伴う税務調整や、税務署への届出(異動届出書)対応が発生し得ます。定款変更、理事構成の見直し、税務署への届出などが必要です。

Q7:非営利型から普通型に戻ることはある?

回答:要件を1つでも欠くと普通型扱いになり得ます。理事退任や定款変更が引き金になりやすいので、毎期点検が安全です。気づかないうちに要件を満たせなくなっていることがあるため、毎年、理事構成、定款の内容、収益事業の割合、取引条件を確認しましょう。

まとめ

非営利型一般社団法人(税金が優遇される一般社団法人)は、収益事業(34種)だけ課税という大きなメリットがある一方、

- 非営利徹底型:4要件

- 共益型:7要件

を定款(法人のルールブック)と運用の両方で満たし続ける必要があります。

特に落とし穴になりやすいのが、理事の親族制限(3分の1以下)と、取引条件・報酬で問題になりやすい「特別の利益」です。

設立前にチェックリストで自己診断し、設立後も「理事構成」「定款変更」「収益事業判定」を定期的に点検しましょう。

【非営利型一般社団法人の設立でお悩みの方へ】

✓ 自分のケースで非営利型にできるか知りたい

✓ 理事の人選で悩んでいる

✓ 定款に何を書けばいいかわからない

このような悩みをお持ちの方は、ぜひ一度ご相談ください。

【初回相談は無料です】 これまで200法人以上の設立をサポートしてきた実績があります。 非営利型の要件を満たせるか、事前に診断します。